事業再生と鑑定評価4(ケース・スタディ)

2019年6月4日最後に、事業再生においてDDSがどのように実施されるのか、事例を基に説明します。 分かりやすくするために、数字、項目などは簡略化、省略してあることをご了承ください。

北関東の某温泉にある神山旅館は、バブル期の過大投資とその後の景気低迷、団体旅行からグループ旅行へという旅行スタイルの変化も影響し、借入金の金利負担にあえいでいます。しかし、本業ではある程度のキャッシュフローを生んでいること、経営陣が本気で再生に取り組もうとしていること、外国人旅行客の増加から売上が上向きつつあることなどから、地元金融機関が中心となり、コンサルティング会社の調整の下、再生計画を策定することになりました。

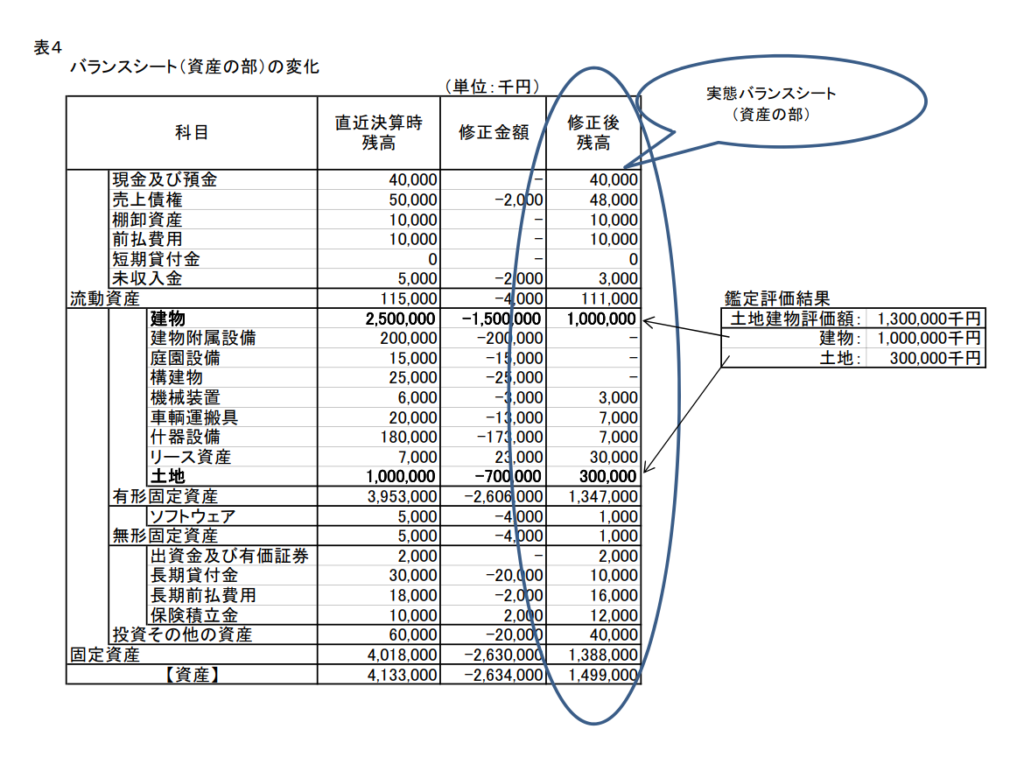

(1)実態バランスシートの作成(表4)

取引先金融機関、不動産鑑定士、公認会計士等が参加したアドバイザー会議を経て、不動産鑑定評価を含む財務DDが実施され、バランスシートの資産の部は表4のように変化しました。 鑑定評価による土地建物の評価額は1,300,000千円(土地:300,000千円、建物1,000,000千円)となり、バランスシート上の建物価格は2,500,000千円から1,000,000千円へと、土地価格は1,000,000千円から300,000へと、大きく修正されました。従来の土地建物の簿価が3,500,000千円ですから、-2,200,000千円の修正です。 資産の部の合計が、4,173,000千円から1,504,000千円へと-2,669,000千円の修正ですから、土地建物価格の修正、すなわち、不動産鑑定評価のインパクトの大きさが分かります。

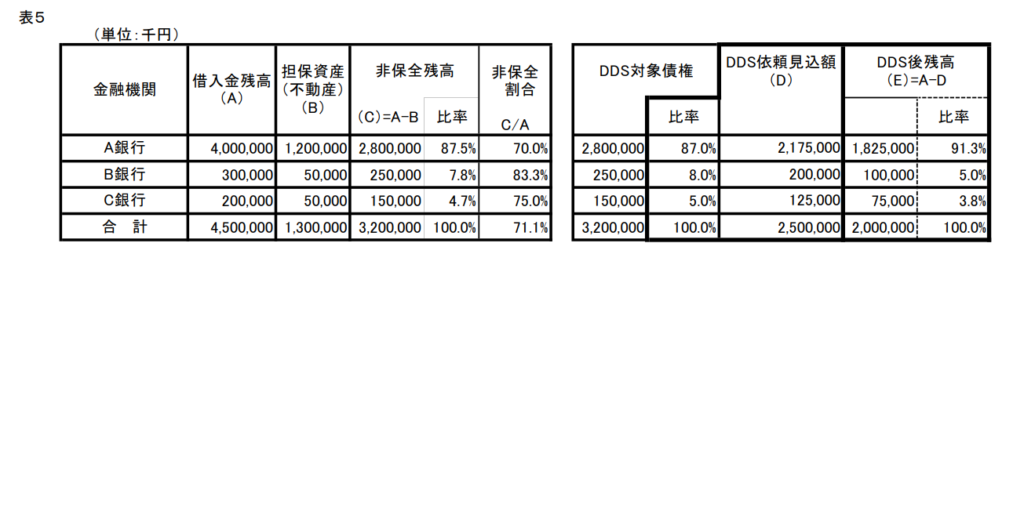

(2)DDS額の算定(表5)

実態バランスシートの作成をうけ、取引先金融機関の、借入金残高に対する担保資産による保全額と非保全残高が計算されます。 本件では、まず非保全残高全体をDDS対象債権ととらえ、借入金の性格の検討や各金融機関と調整の結果、DDS依頼見込額を算定しました。借入金残高総額4,500,000千円のうち2,500,000千円、約56%の借入金をDDSしようという計画です。

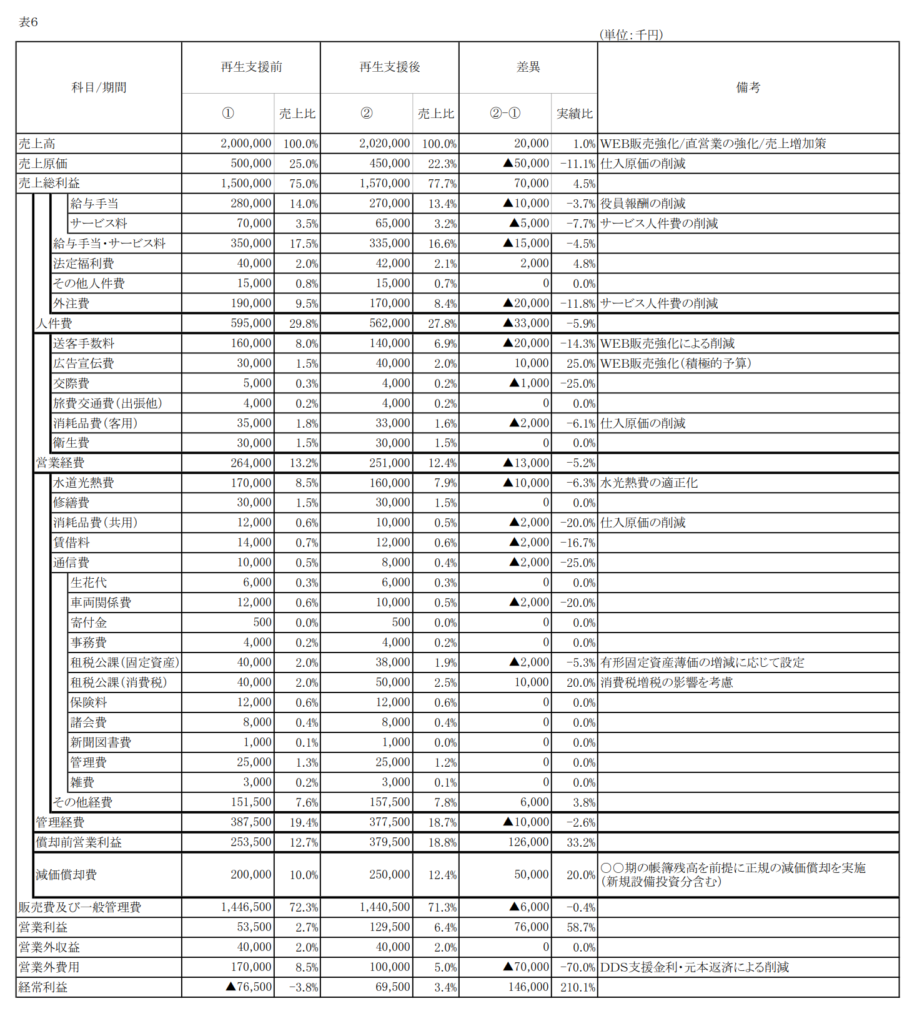

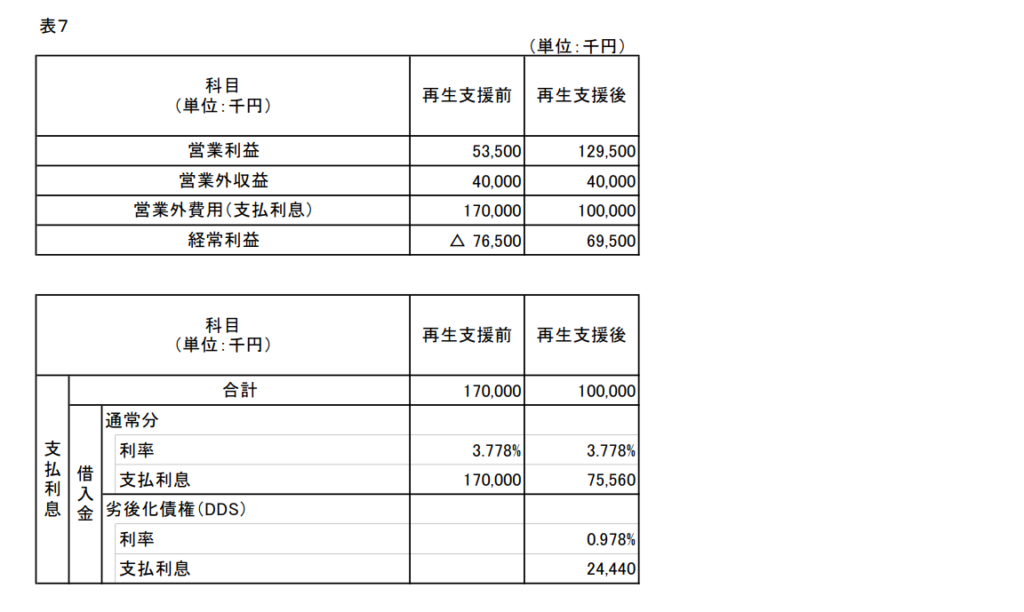

(3)事業DDによる損益計算書の変化(表6、表7)

事業DDの結果、再生支援後の予想損益計算書が作成されました。 売上は1%程度の増加にとどめ、仕入原価の削減と人件費・営業経費等の削減を計画し、営業利益を53,500千円から129,500千円と大幅に増加させる計画です。 再生支援前でも営業利益は出ていましたが、営業外費用(支払利息)が170,000千円あったため経常利益は76,500千円のマイナスでした。 しかし、DDSの実施により営業外費用が100,000千円に削減され、経常利益がプラス化する計画となっています。表7は営業外費用(支払利息)の内訳です。DDS化された劣後化債権の利率は通常債権の利率より低く設定されています。 さて、表6に表示されている営業利益は減価償却後の数字ですが、再生支援前においても償却前営業利益は253,500千円あり、キャッシュフロー的には営業外費用を賄えていることが分かります。金利負担が重いが本業では一定のキャッシュフローを生んでいる、とはこういうことです。このような状況であれば、収支の改善に取り組み、DDS等で金利負担を一定期間楽にしてあげれば、神山旅館は十分に立ち直ることができるわけです。

以上のように、事業再生スキームにおいて不動産鑑定評価は重要な役割を担っているわけです。 それにしても、売上2,000,000千円に対し借入金残高総額が4,500,000千円ですから、売上の2.5倍の借金ということです。本件は架空の数字にしてありますが、実際に取り組む案件や、再生計画にのらない破綻懸念以下の案件でも売り上げの2倍近くの借金がある旅館や企業はめずらしくありません。借主側にも責任はありますが、「貸すも親切、貸さぬも親切」という名言がある通り、貸す側の責任も問われているのだと思います。 ちなみに、日本の国債残高はGDPの約2.3倍(財務省発表:2013年)ですから、我が国もなかなかの借金をしているということですね。